2025 土地增值稅|土地增值稅是什麼?土地增值稅一生一次條件?土地增值稅試算!

「 土地增值稅 」是什麼?常常聽到人家提到土地稅,但你知道其實現在沒有一種稅叫土地稅嗎?在台灣現行制度下,課徵標的為土地的相關稅共有兩種,一個是大家每年都要繳納的地價稅,這個我們在之前的文章有提過了,如果還沒看過的可以先去看看,另一種就是今天要討論的: 土地增值稅 (又稱 土增稅 )。土地增值稅什麼時間點要課?土地增值稅怎麼算?最重要的是,有沒有什麼優惠稅率可以使用?本篇文章都會一次告訴你!

💡編按:一般民眾在出售房屋時,會整理好房子並遷出戶籍,不過也會因此擔心是否會喪失「土地增值稅一生一次」的 10% 優惠稅率資格!對此稅務局表示,若符合一定條件,即使在簽訂買賣契約時戶籍不在該地,仍可申請適用優惠稅率,不會影響納稅人權益!

更多「 土地增值稅 」的相關介紹,就請到內文深入了解吧!

土地增值稅

「 土地增值稅 」是針對在土地所有權移轉時,按照土地漲價總數額(=土地移轉時之總現值−按物價指數調整取得時之移轉現值或原規定地價的總額)採用漲價倍數累進稅率(漲價越多稅率越高)計算繳納的一種租稅。在土地上耗費的所有成本認列項目可以有下面這 4 種:

- + 改良土地費用

- + 工程受益費

- + 土地重劃負擔總費用

- + 因土地使用變更而無償捐贈一定比率土地作為公共設施用地之公告現值總額

有些人會說,那為什麼我把我家賣了,還是有被課徵土地增值稅,我賣的不是房子嗎?其實我們每個人的家除了我們看的到的建築物部分之外,別忘了它是建造在某一塊土地上的啊!所以不論是透天厝、公寓、華廈或大樓,一般常見的自用住宅買賣都會包含到「土地」。

💡延伸閱讀>>>

偏激一點的用一句話來解釋土地增值稅原理:

📌 你賣土地的時候如果有賺到錢,針對賺的部分,要課土地增值稅!

土地增值稅什麼時候課徵?

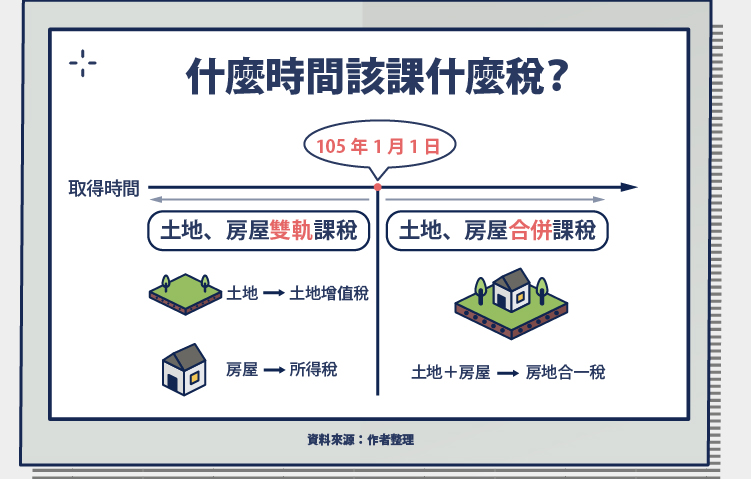

之前的文章我們說過,在房地合一稅法通過之前,針對賣房產所獲得的利潤是採土地、建物分開的雙軌制,如果是因為土地交易而獲得的利潤就按「土地公告現值」課徵土地增值稅;如果是因為房屋交易而得的利潤則是按實價課徵房地合一所得稅。簡單來說,土地增值稅以及房地合一稅都是在有交易的情況下,才需要支出的稅負。

也說過因為房地合一稅是在 2016 年後才正式施行,所以要課稅的標的為同時符合於 105 年 1 月 1 日以後取得 & 在 105 年 1 月 1 日以後出售的房屋、土地。

這時聰明的你是不是已經發現一個問題,也就是如果不在剛剛所說的那個範圍區間中(也就是 105 年 1 月 1 日前)取得的不動產,該怎麼課稅?其實很簡單,就是回歸所謂的雙軌制度,針對土地的利潤課徵 土地增值稅 ;對於房屋的利潤課徵所得稅。

土地增值稅計算

要自己計算土地增值稅其實是很大的一個工程,因為雖然跟一般稅賦一樣是用「稅基*稅率」,但要加加減減的東西非常多,而且往往這些項目的資料取得或是證明並不是這麼容易取得。不過還是讓我們大略的來講一下整個土地增值稅的計算方式吧!

💰 土地增值稅=土地漲價總數額 × 稅率 – 累進差額 – 長期減徵 – 增繳地價稅額 – 依法減徵稅額

土地漲價總數額是什麼?怎麼算?

所謂土地漲價總數額簡單來說就是你把你「賣掉所得的錢」扣除在「土地上所有耗費的成本」。

這裡所指的「所有耗費成本項目」就很多了,不單單只是你買地的時侯所付的錢,還包含了可能你為了利用這塊土地所投入的資金(例如:挖土、填土、更換土壤…等)或是因為重劃過、使用分區變更過而有相關的費用支出也都可被算是為了讓這塊土地更好所付出的成本。

💡延伸閱讀>>土地使用分區是什麼?土地使用分區類別?使用分區查詢教學!

總而言之,你所有為了這塊土地做的付出,政府都有看見,所以這些部分都可以被當作扣除額,讓你省一點錢。

土地漲價總數額

=申報土地移轉現值

-原規定地價或前次移轉現值×(台灣消費者物價總指數/ 100 )-( 改良土地費用+工程受益費+土地重劃費用+因土地使用變更而無償捐贈作為公共設施用地其捐贈土地之公告現值總額)

公告現值是什麼?

「 公告現值 」指的是政府根據過去一年來,調查轄區內土地交易的價格動態,分別計算出各區段的價格,以此做為「土地移轉買賣交易時的價格依據」,計算方式是「 土地申報地價 * 土地移轉面積」。

公告現值在每年 1 月 1 日都會發布,是設定典權、贈與或繼承,土地所有權移轉時,申報移轉現值的參考,也被政府作為課徵 土地增值稅 、遺產稅、贈與稅、設定典權等的計算依據。想知道自己家土地的公告土地現值是多少的話,可以到內政部地政司全球資訊網查詢喔!

💡編按:移轉土地申報增值稅的申報日期要注意!移轉土地於「訂約日起 30 日內」向稅務機關申報增值稅,以「訂約日」當期之公告土地現值為申報移轉現值計課 ; 「逾訂約日 30 日」申報,則以「申報收件日」當期之公告土地現值計課!不同申報日之公告土地現值可能會不同,增值稅賦也會不同!

而與公告現值不同但常常被搞混的則是「 公告地價 」,公告地價是由政府公告各個轄區內各土地的價格,做為民眾「申報地價」的參考,每 2 年會公告一次(同樣在於 1 月 1 日公告)。政府在規定地價時,會先分區域調查近一年內的土地買賣價格或收益價格,依據各街道的市況、繁榮程度及地價水準,劃分成不同地價區段、計算土地平均行情,之後提交給各縣市地價評議委員會作評議、核算每一筆土地的單位地價,拍板定案後就會成為課徵「 地價稅 」的計算基礎。

💡延伸閱讀>>>

2025 公告土地現值

2025 年各縣市公告土地現值調幅已出爐,全國公告土地現值上漲 4.88%。高於去年的 2.52%,為 9 年來的最大漲幅。

2025 台北市公告現值

台北市 2025 年公告土地現值平均調幅為 5.24%。台北市地政局長表示,台北市公告土地現值自 2019 年起連續 7 年上漲,此次 2025 年漲幅較為顯著,以南港區的 5.89% 為最高,大安區的 4.64% 為最低。

💡編按:台北101大樓連 12 年蟬聯台北市地王,2025 年公告土地現值以每平方公尺 2,103,000 元換算每坪約 695.2 萬元穩居地王寶座,其中調幅為 1.01%。第二名的地后則由國泰置地廣場拿下,以每平方公尺 2,017,000 元換算每坪約 666.8 萬元連 2 年拿下地后!新光摩天大樓則以每平方公尺 1,990,000 元換算每坪約 660.8 萬元位居台北市第三高價。

2025 新北市公告現值

新北市 2025 年公告土地現值平均漲幅為 5.99%。而新北市地王則由位於板橋區的雙子星總部大樓拿下,2025 公告現值為每平方公尺 79.9 萬元,換算每坪約 264 萬元,連續第 16 年蟬聯地王。

2025 桃園市公告現值

桃園市 2025 年公告土地現值平均調幅為 6.34%,為全國漲幅最大的城市;桃園市地王由位於桃園區中正路與復興路交口的商業區角地拿下,2025 公告現值為每平方公尺 48.5 萬元,換算每坪約 160 萬元,連續第 19 年蟬聯地王。

2025 台中市公告現值

台中市 2025 年公告土地現值平均調幅為 3.69%,連續 5 年調漲。台中市地王仍由西屯區的新光三越第 19 度蟬聯,以每平方公尺 71.3 萬元,換算每坪約 236 萬元穩居地王寶座。

2025 台南市公告現值

台南市 2025 年公告土地現值平均調幅為 6.07%。新光三越中山店更以每坪約 115 萬元 8 度蟬聯台南市台南市地王寶座,第二名的地后則由新光三越新天地店以每坪約 114 萬元拿下。

2025 高雄市公告現值

高雄市 2025 年公告土地現值平均調幅為 5.19%。高雄市地王則由苓雅區的大遠百以每平方公尺 59 萬元拿下,換算每坪約 195 萬元,連續第 12 年蟬聯地王。

增值稅稅率

最一開始筆者提過,土地增值稅是用漲價倍數來決定稅率的(累進稅率制度),也就是土地漲價越多稅率的層級就會越高,跟一般所得稅的稅率決定方式是一樣的。土增稅的一般稅率按漲價倍數總共分成三級,分別是 20 %、 30 %、 40 %,如果是自用住宅用地的話,稅率為 10% 。

所以當你的土地帳價總數額「超過」原規定的地價或前一次的移轉現值時,超過的部分就會依照超過幅度對應到相對應的土增稅稅率。

但土地增值稅的稅率也不是全部,除了考量超額的部分之外,也會因為你所持有的時間有所減免,一般來說持有時間越長,減免的比例越大。

土地增值稅試算

用看的好難懂,沒關係筆者直接用案例試算給你看!

假設今天你的土地漲價總數額為 200 萬,前一次移轉現值為 50 萬(經物價指數調整),我們需要把 50 萬當作漲價倍數計算的基礎,也就是說 200 萬當中,其中 50 萬因為屬於超過的部分未達 100% 者,所以稅率為 20% ;另外的 100 萬因為屬於超過的部分 100% 以上未達 200% 者,所以稅率為 30%;最後超過的 50 萬屬於超過部分達 200% 的部分,所以稅率是 40%。

因此最終你需要繳納的土地增值稅金額 = 50 萬* 20% + 100 萬* 30% + 50萬*40% = 60萬

總而言之,經過筆者這樣的講解是不是發現要自己算出這些東西真的不容易呢!沒關係,筆者其實也還是建議大家可以使用財政部或各縣市政府提供的土地增值稅線上計算系統,最快速且正確的算出土增稅喔!

💡線上試算—財政部國稅局土地增值稅試算

土增稅優惠稅率!

前面討論稅率的時候有說到,自用住宅稅率只要 10% ,但該怎麼申請也是有許多條件的!

1.土增稅「 一生一次 」優惠條件

- 產權條件:地上的建物必須是土地所有權人或其配偶、直系親屬所有,並已在該地辦成戶籍登記

- 使用條件:必須是出售的前 1 年內沒有供營業或出租使用的住宅用地

- 面積條件:此筆土地如果是都市土地,它的面積沒有超過 300 平方公尺(約 90 坪);如果是非都市土地,它的面積沒有超過 700 平方公尺(約 211 坪)

- 次數條件:一人一生以一次為限

- 房屋現值條件:如果是自用住宅剛建築完成尚未滿 1 年的話,它的房屋評定現值(延伸閱讀:房屋稅)必須達所占基地公告的土地現值的 10%

💡延伸閱讀>>>戶口怎麼遷?遷戶籍可以線上申請?遷戶籍要帶什麼?

2.土增稅「 一生一屋 」優惠條件

- 順序條件:已使用過一生一次之自用住宅用地稅率(一定要先用過「一生一次」,才能用「一生一屋」)

- 戶籍條件:土地所有權人或其配偶、未成年子女於土地出售前,在該地設有戶籍連續滿 6 年。

- 產權條件:土地所有權人或其配偶、未成年子女於土地出售前,持有該自用住宅連續滿 6 年。

- 使用條件:出售前 5 年內未曾供營業或出租之住宅用地

- 面積條件:都市土地面積未超過 150 平方公尺(約 45 坪)或非都市土地面積未超過 350 平方公尺(約 105 坪)

- 持有數量條件:出售時土地所有權人與其配偶及未成年子女,沒有該自用住宅以外的房屋

💡編按:土地增值稅「 一生一屋 」自用住宅優惠稅率,規定土地所有權人、配偶及未成年子女,必須沒有該自用住宅以外的房屋才能適用,不過從 2023 年起子女 18 歲即成年,也就是說可以提前不受上述規定的限制。

不論是用土地增值稅 一生一次優惠 申請自用住宅優惠稅率還是用一生一屋優惠 ,都是有很多附帶條件的。而且一定要先用過「一生一次」優惠才能用「一生一屋」優惠。雖然條件很嚴苛,但也有一個小確幸!那就是一生一次優惠顧名思義是一生只能使用一次,但只要你滿足條件,一生一屋的優惠則是可以無限次數使用的喔!

3.土增稅「重購退稅」優惠條件

- 時間條件:土地出售後 2 年內重購或先購買土地 2 年內再出售土地,也就是說先購後售或先售後購只要在 2 年內提出申請,都是適用重購退稅的喔!

- 金額條件:重購土地地價需大於原出售土地地價扣除土地增值稅後仍有餘額

- 產權條件:原出售及重購土地所有權人為同 1 人,且出售土地及新購土地地上房屋須為土地所有權人或其配偶、直系親屬所有,並在該地辦竣戶籍登記。

- 面積條件:此筆土地如果是都市土地,它的面積沒有超過 300 平方公尺(約 90 坪);如果是非都市土地,它的面積沒有超過 700 平方公尺(約 211 坪),出售土地則不受面積限制

- 使用條件:出售土地必須於出售前 1 年內未曾供營業使用或出租行為

- 範圍條件:如果選擇先購後售,在重購土地時,只能用已持有自用住宅使用的土地為適用範圍

重購退稅跟一生一屋一樣,沒有次數的限制,可以用在未來仍有規劃有購買房屋的情況,這樣一來,雖然在賣房子的時候適用一般稅率,但在買房子的時候,可以運用重購退稅,拿回自己已繳納的土地增值稅,還可以省下寶貴的「一生一次」喔!

💡編按:想保住荷包的土地所有權人要注意了!重購退稅後的土地進行移轉登記後有 5 年列管期,列管期內不得移轉所有權、不得遷出戶籍以及僅可自住不得出租營業,稅捐機關也會每年清查列管土地是否符合自用住宅規定,違反規定者將會追繳原退還稅款!

土地增值稅繳納

為了便民服務,財政部自 2023 年 10 月 1 日起開放土地增值稅可以於線上進行查詢、繳納了!

納稅義務人在稽徵機關審查案件後所核發的土地增值稅、契稅、印花稅繳款書後,任何時間都可以使用自然人憑證、工商憑證、金融憑證、已完成網路註冊之健保卡或行動自然人憑證,登入「地方稅網路申報作業」網站,選擇線上查繳稅服務,就可以查詢應繳稅額;或可直接點選「電子繳款」連至網路繳稅服務網,輕鬆完成線上繳稅!

💡土地增值稅網路繳稅服務網>>>請點我

土地增值稅常見問題!

Q:土地如果是用贈與的方式移轉,還可以否適用自用住宅用地稅率嗎?

A:不行!贈與移轉並不是出售,而且納稅義務人是受贈人,並非原來的土地所有權人,所以不能適用自用住宅用地稅率課徵土地增值稅。

💡延伸閱讀>>>2025 贈與稅|贈與稅計算方式?贈與稅免稅額?贈與稅申報教學!

Q:小明最近要把持有超過 6 年的自用住宅用地出售,但是他以前曾經出售過自用住宅用地,並且已經依一生一次自用住宅用地稅率課徵土增稅,還可以再申請自用住宅用地稅率核課本次的土地增值稅嗎?

A:原則上可以,只要符合下述規定,小明新的交易依然可以適用自用住宅用地稅率課徵土地增值稅!依據土地稅法第 34 條第 5 項規定,土地所有權人適用第 1 項規定後,再出售自用住宅用地,符合下列要件者,仍可適用自用住宅用地稅率課徵土地增值稅:

- 出售都市土地面積未超過 1.5 公畝部分或非都市土地面積未超過 3.5 公畝部分

- 出售時土地所有權人與其配偶及未成年子女,無該自用住宅以外之房屋

- 出售前持有該土地 6 年以上

- 土地所有權人或其配偶、未成年子女於土地出售前,在該地設有戶籍連續滿6年且持有該自用住宅連續滿 6 年

- 出售前 5 年內,無供營業使用或出租

Q:小華擁有 1 棟 3 層樓房的自用住宅用地,土地面積 132 平方公尺,全部建物面積為 210 平方公尺,其中包含騎樓面積 10 平方公尺、 1 樓 30 平方公尺開設通訊行、1 樓 另外 30 平方公尺及 2、3 樓各 70 平方公尺都是自用住宅用地使用,請問小華可以用自用住宅用地優惠稅率 10% 課徵土地增值稅的面積是多少?

A:同一樓層內部分做營業用、部分做住家用,如果能明確劃分,就依照房屋坐落基地的房屋實際使用比例計算所占土地面積,分別按自用住宅用地及一般用地稅率課徵土地增值稅(附屬的騎樓應併入一樓使用面積依比例計算)。

也就是說,根據上述案例,非自用住宅面積為一樓營業用加騎樓比例核算後之非自住面積為 35 平方公尺( 30 + 10*30 / 60= 35 ),自用住宅面積則為 175 平方公尺( 210− 35 = 175 ),核准自用住宅之比例為 83.33% ,與本筆土地面積 132 平方公尺相乘,即可得出可適用自用住宅用地稅率的面積約為 110 平方公尺。

Q:如果在不同縣市同時各有一符合自用住宅用地要出售,需如何辦理土地移轉現值申報手續,才可以節稅?

A:同一土地所有權人,持有多處自用住宅用地同日訂約並同日申報者,如果合計面積不超過都市土地 3 公畝或非都市土地 7 公畝,那就可以視為「 1 次」出售,按自用住宅用地稅率課徵土地增值稅,反之,如果超過面積標準,就要分開申報課徵土地增值稅了。不過,跨縣市土地同時出售,不需要分赴兩地申報土地現值,土地所有權人可自行選擇在任一土地所在地之地方稅稽徵機關統一辦理土地現值申報。

💡更多土地增值稅常見問題>>>請點我

Q:配偶剩餘財產分配要課徵土地增值稅嗎?

A:配偶剩餘財產分配可以「申請免課徵」土地增值稅,但依然要進行申報喔!

根據台中市政府地方稅務局,配偶若一方依《民法》規定行使剩餘財產差額分配請求權,得依《土地稅法》的規定,「申請不課徵土地增值稅」。不過因為土地所有權有移轉的動作,所以仍應依規定向土地所在地的稽徵機關申報土地移轉現值,並以取得土地所有權人,為土地增值稅的納稅義務人。

在申辦土地增值稅申報時,檢附離婚登記、財產制變更契約或法院登記等法定財產制關係消滅的證明文件,以及土地所有權人與其配偶訂定協議給付文件或法院確定判決書。

土地增值稅最新消息!土增稅收 13 年以來最差表現!

增值稅稅收僅 745 億!13 年來最差!

根據財政部統計,2023 年土地增值稅稅收僅有 745 億,較 2022 年減少了 19.9%。全年較預算數更短徵306.21 億元,達成率僅 70.9%,創下了 13 年來的新低!其中土地增值稅的 1 月稅收金額僅 51.12 億元,較去年同期減少 55.59 億元(年減幅約 52.1%),除了創下 2016 年 2 月以來近 7 年最新低,更是 2009 年 1 月以來 14 年的最大衰退幅度!

觀察 2023 年各月的土增稅稅收表現,可以得知土增稅體體的稅收表現在上半年較為不佳,推測可能是受房市觀望氛圍影響,房市冷清進而影響稅收,下半年則有所回溫,但依然無法達到預期徵收額。

| 月份(上半年) | 稅收狀況 | 月份(下半年) | 稅收狀況 |

| 1 月 | 5,111,794 | 7 月 | 6,901,397 |

| 2 月 | 5,653,711 | 8 月 | 7,131,582 |

| 3 月 | 6,870,612 | 9 月 | 6,077,202 |

| 4 月 | 5,206,392 | 10 月 | 5,765,582 |

| 5 月 | 6,176,360 | 11 月 | 6,208,822 |

| 6 月 | 6,661,687 | 12 月 | 6,736,371 |

| 合計 | 74,501,512 | ||

2023 年土地增值稅稅收表現(單位:千元)

資料來源:財政部,筆者彙整

【參考資料】

- 財政部稅務入口網

【其他房產相關稅賦】

Hi 喜愛學習的房迷,你本週的閱讀額度只剩2篇

30 秒免費加入房感會員,繼續縮短與房的距離吧!

加入會員還可共享感感集團會員福利,輕鬆達成跨域探索!