抵利型房貸|抵利型房貸是什麼?存款利息可以折抵房貸本金?抵利型房貸缺點?

現在房價如脫疆野馬愈來愈高,每月必須攤還大筆的本金與利息,反倒成為生活上最沉重的負擔,但如果你不是月光族,而是每月收入扣掉房貸與生活開銷後還有持續存款習慣的人,那麼「抵利型房貸」就很適合你。

簡單來說,「 抵利型房貸 」就是整合「存款」與「房貸」的功能,讓存款利息可用來折抵房貸利息,藉此減少總利息的支出與還款時間,同時身邊又維持一筆存款可靈活運用。

💡編按:在 2024 年 3 月迎來央行第六度升息,房貸地板利率已突破 2%!如果你還想要用房貸購屋,而且平常就有儲蓄習慣的話,「 抵利型房貸 」或許可以成為你的選擇之一!一起到內文深入認識這款特殊的房貸吧!

抵利型房貸

「 抵利型房貸 」, 又稱「 免息型房貸 」、「 存貨整合型房貸 」,是指除了房貸帳戶,銀行會另外開一個存款帳戶與房貸帳戶相互連結,借款人將錢存放在存款帳戶,用此帳戶孳生的利息來折抵房貸利息,藉此減少房貸利息支出,達到降低每月攤還金額或縮短還款年期的目的。

💡抵利型房貸 = 存款+房貸

換句話說,當存款愈多,房貸利息也抵掉愈多,利息支出也就愈少!

📣想知道自己的房貸試算結果:請點我

抵利型房貸試算

假設申辦某家銀行的抵利型房貸,貸款年限 20 年,房貸本金 400 萬元,房貸年利率 2.6 % ,沒有申請寬限期,使用本息均攤方式還款,存款帳戶有 100 萬元,則每期貸款餘額計算如下:

(數據來源:怪老子理財線上試算)

抵利型房貸試算步驟 1

在條件是貸款年限 20 年,房貸本金 400 萬元,房貸年利率 2.6 % 下,使用「本息均攤」方式還款,每個月固定還款金額是 21,392 元,最後一個月還款金額 7,524 元。

抵利型房貸試算步驟 2

因為存款帳戶的錢會有變動,為了計算方便,假設這 20 年之間存款帳戶沒有存入與取出的動作。

抵利型房貸試算步驟 3

由於存款會有利息,可用來折抵房貸的利息,讓應繳利息變小,所以:

每月應繳利息 = 每月房貸利息 – 每月存款利息

= (房貸餘額 × 房貸年利率 – 存款金額 × 存款年利率) ÷ 12 [註 1 ]

= (房貸餘額-存款金額) × 房貸年利率 ÷ 12 [註 2 ]

= ( 400 萬 – 100 萬) × 2.6 % ÷ 12 [註 3 ]

= 6,500 元/月[註 1 ]: 在房貸餘額約定抵利上限內, 抵利型房貸年利率與存款年利率相同。

[註 2 ]: 抵利型房貸是以「房貸餘額」與「存款金額」的差額作為計算房貸利息的基準。

[註 3 ]: 首期的房貸餘額就是房貸本金。

抵利型房貸試算步驟 4

「本息均攤」顧名思義就是把房貸的本利和(本金+利息)相加,然後平均分攤到還款期限中,在利率不變的條件下,每月還款金額固定,只是還款額中的本金與利息所佔的比例不同。

💡延伸閱讀>>>本息攤還、本金攤還差在哪?試算看看房貸應該怎麼還最划算!

使用抵利型房貸,可將存款利息優先償還房貸利息,讓每個月繳的房貸利息較少繳的房貸本金較多, 如此可以縮短還款時間:

每月應繳房貸本金 = 每月本息均攤金額 – 每月應繳利息

= 21,392 – 6,500

= 14,892 元

抵利型房貸試算步驟 5

最後就是計算當期房貸餘額,藉此評估看看自己手邊可以留下多少流動資金喔!

當期房貸餘額 = 房貸餘額 – 當月應繳房貸本金

= 400 萬 – 14,892

= 3,985,108 元

之後每期房貸餘額計算以此類推,直到存款餘額 >= 貸款餘額,則當日應繳房貸利息為零(抵利型房貸以「日」計息,並每期 (月或雙週) 結算一次)。

抵利型房貸優點

1.存款利息可用來折抵房貸利息

將資金存入與房貸帳戶連結的存款帳戶,銀行就會以房貸餘額扣除存款帳戶的金額來計算房貸利息,帳戶的存款愈多,計算房貸利息的免息金額就愈高,但最高免息額度以房貸餘額為上限。

舉例來說:

房貸餘額有 300 萬元, 連結的存款帳戶有 100 萬元, 那麼銀行只計算貸款餘額 300 – 100 = 200 萬的利息, 所以有 100 萬的房貸免計息。

2.縮短還款時間(減少房貸利息支出)

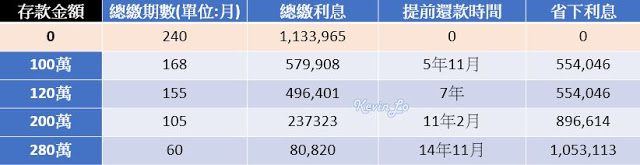

假設申辦某家銀行的抵利型房貸,貸款年限 20 年,房貸本金 400 萬元,房貸年利率 2.6 % 沒有申請寬限期,使用本息均攤方式還款,不同存款金額對應提前還款時間與省下利息費用的比較:

- 第一列是沒有使用抵利型房貸,總繳期數 240 個月 ( 20 年),還款年限固定,無法提前還款與省下利息。

- 第二列開始,在房貸餘額約定抵利上限內,隨著存款金額增加,不僅縮短還款時間,還省下愈多原本應該付給銀行的利息,等於就是降低房貸利率。

3.存款帳戶利率與房貸利率相同

把錢存放在與房貸帳戶連結的存款帳戶, 在房貸餘額約定抵利上限內, 其存款利率與房貸利率相同。當存款利率愈低, 便可賺取愈多利差。[例子]:

假設房貸年利率 2.6 % ,那麼在房貸餘額約定抵利上限內,存款利率也是 2.6 % ,這在目前活存利率約 1 % 的年代是很大的誘因。

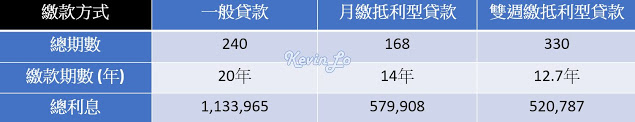

4.可雙週繳款節省利息開支

一般房貸是以「月」為一期,計算該月房貸餘額的利息;但抵利型房貸的存款帳戶屬於活存,每日金額可能都有變動, 所以採用「每日」(以 365 天為基礎) 計息。抵利型房貸先計算房貸餘額的利息及與房貸連結帳戶的存款利息, 再以房貸利息扣除存款利息後的差額為收取標準, 並每期 (月或雙週) 結算一次。如果以雙週繳款的方式,就是將月繳方式均攤成每個月繳二次,每個月會提前兩週還款一半的房貸本金,如此可以節省下兩週的房貸利息,讓本金多攤還一些。

舉例來說:

假設申辦某家銀行的抵利型房貸,貸款年限 20 年,房貸本金 400 萬元,房貸年利率 2.6 % ,沒有申請寬限期,使用本息均攤方式還款,存款帳戶有 100 萬元,不同繳款方式對應到的總期數與總利息比較如下:

可以發現, 長期下來, 雙週繳款比起月繳更可以縮短還款時間, 也能減少總利息支出。

5.資金可隨時彈性運用

除了存款利息還可直接折抵房貸利息,如果臨時有資金需求,存款金額可隨時提領運用,就像有個備用的資金帳戶,保留資金彈性運用,無需再走增貸程式。

房貸壓力大😨中信轉增貸優惠利率+最長 30 年期!讓你貸得安心更輕鬆✨ 👉點我了解更多!

抵利型房貸缺點

1.活存餘額折抵有上限

抵利型房貸的存款帳戶,也不是存多少就能抵多少,銀行不會做賠本的生意,只有在約定可抵利之貸款餘額範圍內,才會存款愈多,應繳房貸利息就愈少,超過貸款餘額約定可抵利上限的存款餘額不會支付存款利息。目前市面上有抵利型房貸服務的銀行,折抵比例有 30 % 、 50 % 、 70 % 、 100 % 等四種, 折抵比例愈高、房貸利率愈高,這是因為銀行有房屋鑑價與各項行政作業成本需要支出,如果折抵比例愈高,銀行愈賺不到錢,所以需要提高房貸利率來彌補損失。

舉例來說:

假設申辦某家銀行的抵利型房貸,貸款年限 20 年,房貸本金 400 萬元,房貸年利率 2.6 % ,沒有申請寬限期,使用本息均攤方式還款,存款帳戶有 300 萬元,抵利上限 70 % ,本月有 31 天:

- 本月應繳房貸利息: 400 萬 × 2.6 % × ( 31 ÷ 365 ) = 8,833 元

- 因為存款帳戶超過房貸本金抵利上限: 300 萬 > 400 萬 × 70 % ,所以本月可抵利之存款利息: 400 萬 × 70 % × 2.6 % × ( 31 ÷ 365 ) = 6,183 元

- 本月實付利息 = 本月房貸利息 – 本月可抵利之存款利息 = 8,833 – 6,183 = 2,650 元

2.每月還款壓力不會減輕

抵利型房貸標榜存款金額愈多, 房貸本金還的也愈快, 並且省下更多的利息, 但是每個月「本息均攤」金額是固定的, 每月還款壓力不會減輕, 只是需要繳的房貸利息減少, 這些少繳的房貸利息自然就會多償還到房貸本金部分, 使房貸本金償還愈多, 所以可以提早還清房貸。

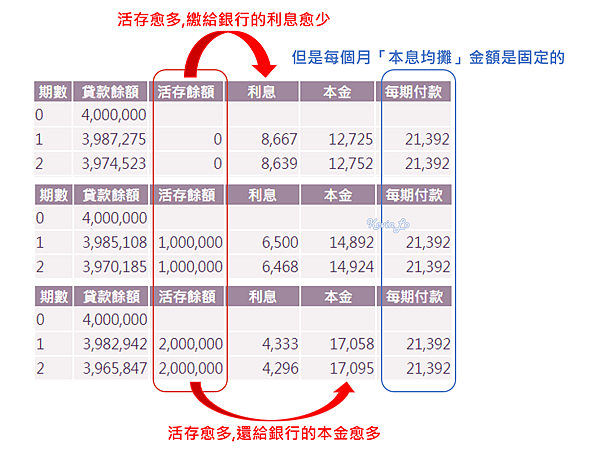

舉例來說:

假設申辦某家銀行的抵利型房貸,貸款年限 20 年,房貸本金 400 萬元,房貸年利率 2.6 % ,沒有申請寬限期,使用本息均攤方式還款,不同存款金額對應利息與本金支出的比較:

3.雙週繳款壓力大

雙週繳款讓原本每個月只要繳款一次,變成每兩週要繳款一次,每一年累積下來,「雙週繳」會比「月繳」多繳一個月貸款,對於存款金額不多或月薪不高的人來說,還款壓力會變大。

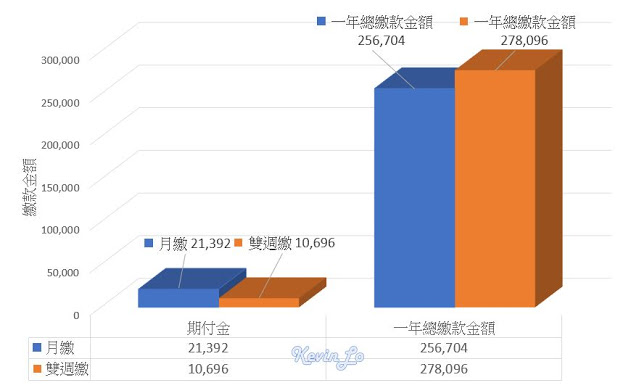

舉例來說:

假設申辦某家銀行的抵利型房貸,貸款年限 20 年,房貸本金 400 萬元,房貸年利率 2.6 % ,沒有申請寬限期,使用本息均攤方式還款,存款帳戶有 100 萬元,月繳與雙週繳比較如下:

- 月繳: 一個月繳 21,392 元,一年繳了 21,392 × 12 = 256,704 元

- 雙週繳: 每兩週繳 10,696 元,一年有 26 個雙週,所以一年繳了 10,696 × 26 = 278,096 元,比月繳方式多繳了一個月的貸款。

4.抵利型房貸利率比一般房貸高

既然銀行提供存款利息可用來折抵房貸利息的好處,當然不會做賠本的生意,所以抵利型房貸利率會比一般房貸利率高出大約 0.15 ~ 1 個百分點,即使如此,如果存款金額夠多,那麼抵利型房貸的利率有機會比一般房貸利率更低。

5.存款利息讓購屋借款利息扣除額變小

根據所得稅法第 17 條規定,「儲蓄投資」每年有 27 萬元的特別扣除額的免稅優惠、自用住宅「購屋借款利息」每年有上限 30 萬元的列舉扣除額度,也就是說,儲蓄投資與房貸利息不能同時節稅。抵利型房貸由存款產生的利息,雖然與房貸利息抵銷,但存款利息抵利的部分視為一筆「利息所得」,若超過免稅額,仍需要併入當年度綜所稅申報,所以實際房貸可列舉扣除額為:房貸利息減去儲蓄投資利息後的餘額才能申報。

舉例來說:假設某 A 一年房貸利息支出有 25 萬元, 當某 A 申報綜所稅時:

- 若「無」其他儲蓄投資利息收入, 則購屋借款利息支出可列舉扣除額就是 25 萬。

- 若「有」其他儲蓄投資利息收入, 假設全年是 20 萬元, 則實際房貸利息支出可列舉扣除額就是 25 萬 – 20 萬 = 5 萬元, 餘額 5 萬元才是可以從綜所稅中列舉扣除的金額, 整整少了 20 萬元的免稅額度。

不過一般申辦抵利型房貸的家庭, 儲蓄金額十分有限, 抵利部分加上其他利息所得的總和要超過 27 萬元的門檻絕非易事,所以繳稅問題可以不用過度擔心。

6.當日存款餘額利息計算需看清楚

由於抵利型房貸以每天存款帳戶餘額變化來計算利息,所以究竟銀行是以「當日最終餘額」、「當日最高餘額」或是「當日最低餘額」來計算,在申辦前需要尋問清楚。

7.活存帳戶不付利息

抵利型房貸的存款帳戶本身不支付利息,因為這個帳戶的金額是用來抵銷房貸利息。

8.升息風險

如果未來遇到利率升息,那麼即使存款帳戶資金增加,需要付的總利息也會高於一般房貸,那麼抵利型房貸就變得沒那麼有吸引力了。

9.可能有違約金

有些銀行規定,若在優惠期間內提前清償房貸,需要加收前 3 個月內所償還的累計本金金額之 1 % ~ 2 % 的違約金。

10.有開辦費

視各家銀行規定: 5,000 ~ 8,000 元不等

抵利型房貸怎麼選?

在低利率的時代,選擇「抵利型」房貸,便可賺取愈多利差,同時還擁有一個「把現金留在身邊」的選擇權,能讓一筆存款變成兩種用途:

- 存款利息可以抵扣房貸利息,在房貸餘額約定抵利上限內,存款金額愈多,省下利息愈多,並縮短還款時間,讓抵利型房貸利率有機會比一般房貸利率還低。

- 當面臨資金需求時,存款可用來投資理財、出國旅遊、子女教育調度與臨時醫療支出等等。

雖然使用「抵利型」房貸有這些好處,但「抵利型」房貸利率比一般房貸利率高是事實,如果評估自己的財務狀況並無使用資金的需求,不如早點還清房貸,更能減輕債務負擔。

《房地產筆記》授權轉載

房貸還在繳?資金又卡住?

房貸利率高?生活壓力大?「中信轉增貸」幫你再貸一筆,讓資金運用更靈活🪄

✅前 12 期優惠利率 2.185% 起

✅最長 30 年還款期、可享寬限期

✅貸款成數最高 85%

✅線上申請享 8 折優惠開辦費

✅專人協助更安心💡中信就要你好貸!>>>點我了解更多!

*謹慎理財 貸款先規劃*

【延伸閱讀】

Hi 喜愛學習的房迷,你本週的閱讀額度只剩3篇

30 秒免費加入房感會員,繼續縮短與房的距離吧!

加入會員還可共享感感集團會員福利,輕鬆達成跨域探索!